[지디넷코리아]

9일 시장조사업체 SNE리서치에 따르면 지난해 전세계 전기차(EV, PHEV, HEV)에 투입된 양극재 총 적재량은 264만9000톤으로 집계됐다. 전년 대비 35.3% 늘어난 수치다.

중국을 제외한 시장도 90만3000톤으로 28.7% 늘며 성장 흐름을 이어갔다.

지난해 양극재 수요는 리튬인산철(LFP) 계열이 고성장을 이어가며 물량을 주도했다. 삼원계 계열은 성장률이 둔화됐다.

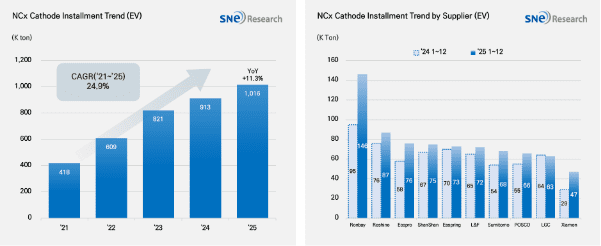

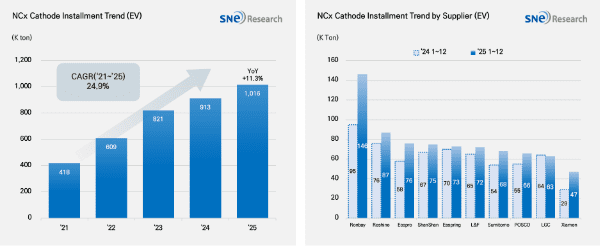

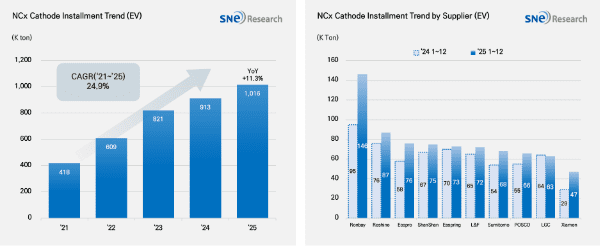

삼원계 계열 양극재 적재량은 101만6000톤으로 전년 대비 11.3% 증가했다. 상위 공급사는 중국의 롱바이(14만6000톤)가 1위를 유지했고 리샤인(8만7000톤)과 샨샨(7만6000톤)이 각 각 2, 4위로 뒤를 이었다. 한국계 중에서는 에코프로(7만6000톤)가 3위권에 자리했으며 엘앤에프(7만2000톤)는 6위권에 자리했다. 포스코(6만6000톤)과 LG화학(6만3000톤)도 10위권 내에 들었다.

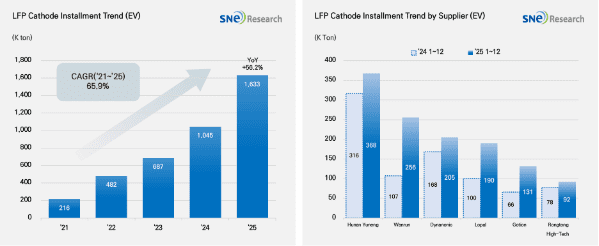

같은 기간 LFP 계열 양극재 적재량은 163만3000톤으로 전년 대비 56.2% 급증했다. 전체 양극재 적재량에서 LFP 비중은 무게 기준 약 62%까지 높아져 시장을 견인했다. 중국 내 보급형 전기차 확대와 가격 경쟁 심화, 그리고 유럽과 신흥국을 중심으로 한 중저가 모델 확장이 맞물리며 LFP 채택이 빠르게 늘어난 것으로 분석된다.

공급사별로는 후안유넝(36만8000톤)이 1위를 유지했다. 완런(25만6000톤)이 큰 폭으로 증가하며 2위를 확고히 했다. 다이나노닉(20만5000톤)과 로팔(19만톤)도 확대 흐름을 이어갔으며, 고션(13만1000톤)과 롱통하이테크(9만2000톤)까지 중국계 기업들이 상위권에 포진됐다.

SNE리서치는 “양극재 시장은 삼원계와 LFP 물량 경쟁을 넘어, 조달 리스크와 규제 대응이 가격과 점유율을 좌우하는 국면으로 바뀌고 있다”며 “수출 통제 가능성, 원산지·인센티브 요건, 유럽 중심의 공급망 실사와 탄소, 추적성 데이터 체계 요구가 겹치면서 비중국 공급망과 현지 양극재 생산 투자가 빨라지는 흐름”이라고 분석했다.

올해는 리튬 등 원가 변동성이 다시 커질 여지가 있다는 점도 짚었다. SNE리서치는 “가격 하락 구간 이후 고비용 광산의 감산·중단과 신규 증설 지연이 누적되면 공급이 예상보다 타이트해질 수 있는데, 동시에 전기차와 에너지저장장치 수요는 늘어나 수급이 민감해지기 때문”이라며 “여기에 광산 허가, 가동 차질 같은 돌발 변수나 수출 규제 같은 정책 변화가 더해지면, 작은 충격에도 리튬 가격이 크게 흔들릴 가능성이 커질 것”이라고 전망했다.